¿La rentabilidad de las Afores, en caída libre?

Las Afores no están realizando una buena labor, lo cual se debe a que los diferentes participantes en el sistema tienen tareas pendientes

¿Las Afores están haciendo bien su labor? ¿Eres visitado por tu asesor con regularidad para darte recomendaciones sobre qué movimiento hacer entre los diversos fondos para el retiro disponibles? ¿Recibes información completa en tus estados de cuenta que te permite saber en qué títulos tienen tus aportes invertidos? Si tu respuesta a todas las preguntas anteriores es afirmativa es porque probablemente no vives en México.

Las Siefores: ¿cuál es su diagnóstico?

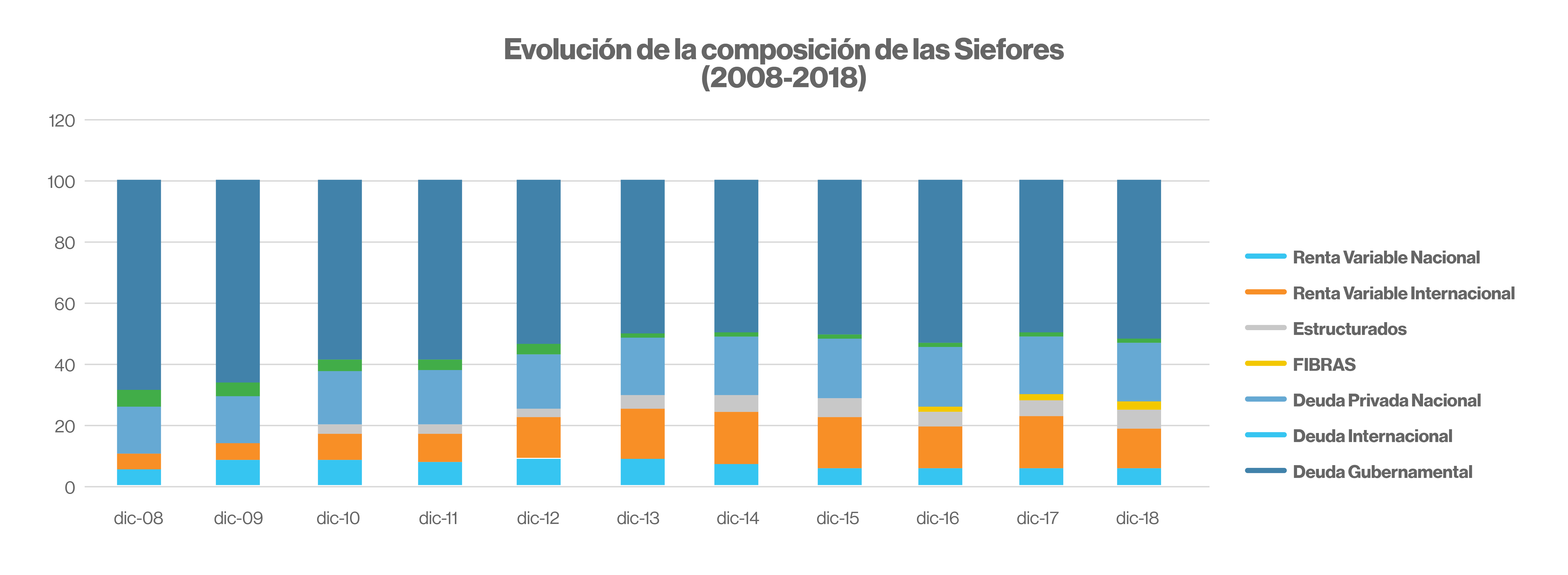

En la actualidad cada aportante puede seleccionar entre un menú de cinco Sociedades de Inversión de Fondos para el Retiro (Siefores) de acuerdo con su edad. Nada impide que cambie de Siefore, pero con la escasa cultura financiera existente lo que normalmente ocurre es que se quedan de forma casi permanente en la Siefore asignada desde un inicio. En el siguiente gráfico se observa que las Siefores sufren de rigidez, es decir, casi no han modificado su composición en los últimos 10 años. La principal diferencia entre ellas es la proporción de inversión en títulos gubernamentales nacionales.

Fuente: CONSAR. Elaboración propia

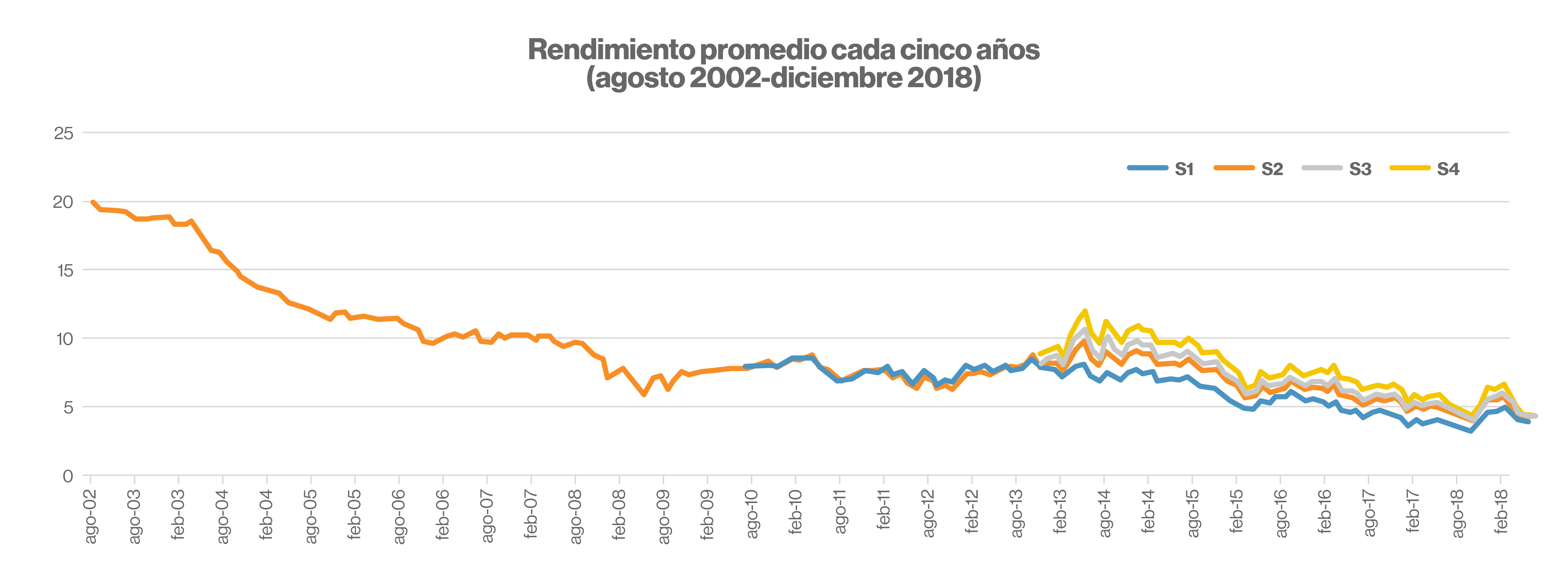

Debido a la rigidez en su composición, y más aún en su inversión, las Siefores han sido incapaces de ofrecer rendimientos cada vez mayores, sino todo lo contrario: sus rendimientos acumulados han sido cada vez menores. Si bien los rendimientos acumulados a cinco años han sido positivos en las 11 administradoras (Afores) de las cinco Siefores, estos han sufrido de una tendencia decreciente, pues han ido de un promedio de 19.75% en agosto de 2002 a un promedio de 4.85% en diciembre del 2018, como se observa en el siguiente gráfico.

Fuente: Consar. Elaboración propia

La unión: ¿hace la fuerza?

No menos importante es el hecho que las 11 Afores (ahora 10) no se distinguen mucho entre ellas por sus inversiones y rendimientos obtenidos. Deberíamos esperar que sus inversiones se distingan más en la Siefore 4 (donde se invierte la mayor proporción en renta variable) que en la Siefore 0 (donde se invierte todo en renta fija).

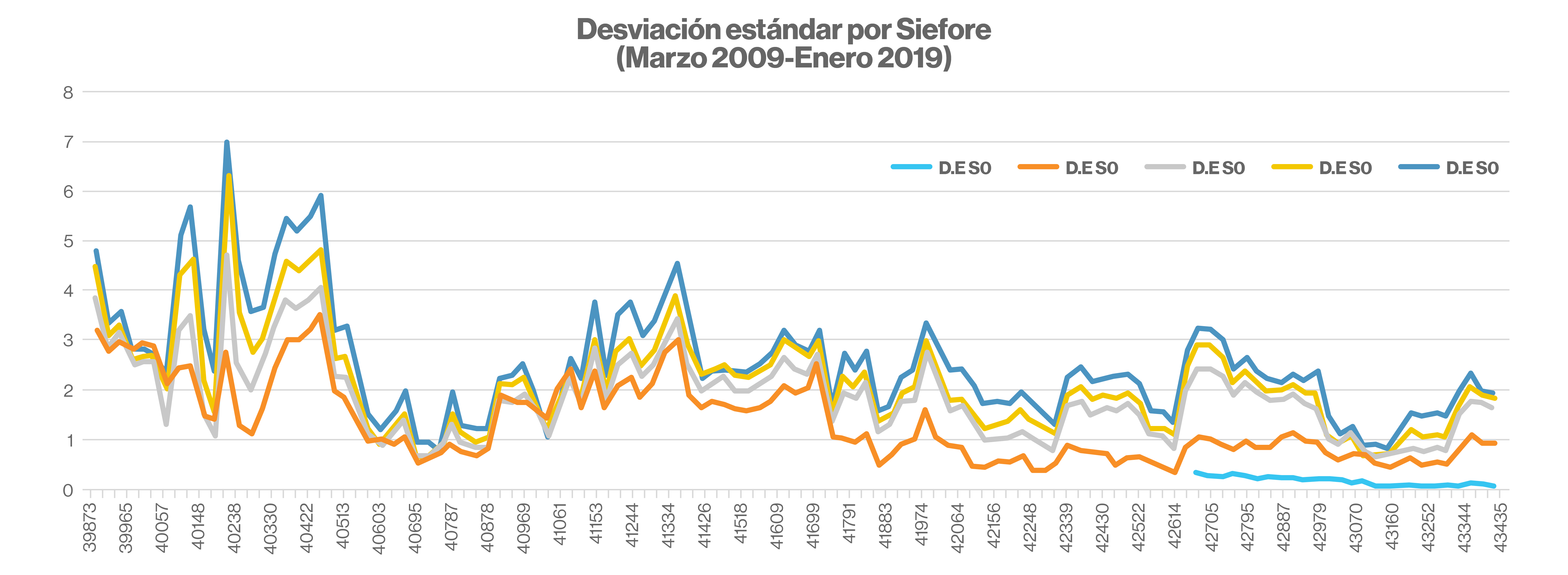

En realidad no es así. El siguiente gráfico muestra qué tan diferentes son los rendimientos de las 11 administradoras por cada Siefore. Si todas tuvieran una desviación estándar (dispersión) de cero, implicaría que todas invierten en lo mismo y cuanto mayor es su valor invierten de forma diferente entre ellas. Se ha pasado de una mayor dispersión a una menor dispersión, lo cual indica que invierten de forma cada vez más parecida y ello no calza con los esfuerzos de la Comisión Nacional de Ahorro para el Retiro (Consar) para introducir cada vez más instrumentos diferentes dentro del menú que pueden escoger para invertir.

Lo más interesante es que los rendimientos obtenidos están fuertemente asociados con la forma distinta de invertir que tienen las 11 administradoras (dispersión). Así, la Siefore 1 por cada 1% de mayor dispersión en los rendimientos obtenidos por las Afores, ofrecería 0.52% más de rendimiento a los aportantes; la Siefore 2 ofrecería 0.40% más; la Siefore 3, 0.46% más; y la Siefore 4, 0.55% más.

Ciertamente es más fácil justificar las pérdidas si todas invierten más lo menos en lo mismo por Siefore, pero ¿ello beneficia al aportante que paga una comisión fija sin interesar el rendimiento obtenido?

Fuente: CONSAR. Elaboración propia

Toda causa tiene sus efectos

Ante este panorama, no es de extrañar que en enero pasado el Presidente López Obrador haya pasado una iniciativa al Congreso para modificar la ley que regula a las Afores. En su propuesta existen dos cambios importantes: reducir el número de Siefores de cinco a una que se llamará Fondo de Inversión Especializado en Fondos para el Retiro (Fiefore) y la Fiefore tendrá una mayor libertad para invertir en nuevos instrumentos y, por lo tanto, podrá cobrar una doble comisión: por la cuenta de cada afiliado (que es la comisión que cobran actualmente) y por desempeño o rentabilidad obtenida.

La primera medida no afecta mayormente la rentabilidad del afiliado, ya que seguirá de una u otra forma pagando una comisión fija. Pero la segunda si le beneficia, ya que termina pagando una comisión variable por desempeño. Como hemos visto, un mayor menú de posibilidades de inversión no asegura que las Afores ofrezcan un mayor rendimiento, pero si una mayor fiscalización por parte de los afiliados (no solo de la Consar), Afores que se distingan por su estilo de inversión diferente y una mayor presencia de sus asesores en la vida de los afiliados.

De inexistencia pasiva a presencia proactiva

El artículo empezó por tres preguntas clave, y queda claro que las Afores no están realizando una buena labor: los asesores son casi inexistentes y la información brindada al aportante es incompleta. Ello se debe a que los diferentes participantes en el sistema tienen tareas pendientes: la Asociación Mexicana de Afores (Amfore) y la Consar podrían ayudar a diseñar escenarios a mediano plazo que permitan conformar los portafolios de las diferentes Siefores o los diferentes fondos de la Fiefore. Se debe acabar con la rigidez en la composición de los Fondos de Inversión, con una comisión variable viene la responsabilidad por un estilo de inversión diferente, y allí veremos de qué madera está hecha cada Afore.

Los asesores podrían contactar mensualmente a los aportantes para recomendarles el moverse entre los fondos por plazos entre 1 a 5 años. Las Afores podrían buscar diferenciar sus estilos de inversión y proponer a la Consar activamente la inversión en nuevos instrumentos. Finalmente, los aportantes podrían adquirir una mayor capacitación financiera y monitorear más frecuentemente sus inversiones. Los reportes ciertamente deben ser más completos, incluyendo no solo la rentabilidad real de las inversiones sino también su rentabilidad ajustada por riesgo, y deben tener una frecuencia mensual y no cuatrimestral. Todos tenemos pendientes por hacer, ¡hagámoslos!