La cadena de suministro es sumamente atractiva, pero…

En el pasado se escuchaba con frecuencia la expresión: “Que la empresa produzca, el producto se vende solo”. También se decía que la competencia se da entre empresas específicas, por ejemplo, dentro de la industria automotriz,Ford vs Chevrolet vs Volkswagen vs Nissan vs KIA, etc.

Hoy sabemos que además de producir un buen producto o servicio, para que los consumidores lo prefieran, se debe complementar con otros atributos deseados por los clientes, como un costo bajo o competitivo, un sistema flexible de respuesta y entregas puntuales y un nivel de servicio posventa sobresaliente, por mencionar algunos.

Alcanzar estos atributos competitivos, sin embargo, requiere de la colaboración total de otras organizaciones como proveedores, transportistas, mayoristas y minoristas. Por ello, ahora se dice que la competencia está entre las cadenas de suministro y no entre empresas específicas.

Hace un tiempo, tuve la oportunidad de participar en una asesoría a General Electric (GE) en su división de salud. Revisando su cadena de suministro identificamos áreas de oportunidad e implementamos mejoras usando una política de libro abierto, otra del costo que debería ser (should cost)y procesos kaizen. Logramos importantes beneficios para GE con una reducción del 24% del costo total de las piezas. Para el proveedor, el beneficio se resumía en un aseguramiento de contratos mayores y un mantenimiento de sus márgenes de utilidad. Sin duda, este caso es aplicable a muchas otras compañías.

La cadena de suministro es una manera de administrar a proveedores, producción y vendedores para disminuir costos, reducir la incertidumbre y riesgo entre sus integrantes, y buscar maximizar los beneficios y valor al usuario o comprador final. Esto incluye desde las empresas que tratan con el material en su forma más básica hasta la entrega al cliente final. Comprende a los proveedores directos y a sus proveedores, así como los procesos de manufactura, adquisición, transportación, distribución y venta. En empresas grandes la cadena de suministro puede llegar a ser extremadamente compleja. A esta complejidad se suman otras variables como problemas de transporte internacional, tarifas, clasificación de los productos, cambios normativos, etc.

Para sobrevivir en el actual mundo globalizado hay que tener los costos más bajos, la mejor calidad, los mejores procesos, productos y/o servicios. Hay que responder mejor a los cambios y peticiones de los clientes, estar a la vanguardia en el diseño y creación de nuevos productos. No es nada fácil que una cadena de suministro pueda ser la mejor en todos estos atributos, por ello, es crítico definir con qué estrategia de competencia se desea desarrollar una cadena para tomar decisiones.

Necesitaremos mucho esfuerzo, tiempo, capacitación, entendimiento del cliente, pero, sobre todo, confianza entre los integrantes de la cadena. Pero primero, debemos desarrollar esta confianza entre los departamentos o áreas funcionales al interior de nuestra misma empresa y, posteriormente, extenderla a clientes y proveedores.

El potencial de América Latina en la cadena mundial de valor

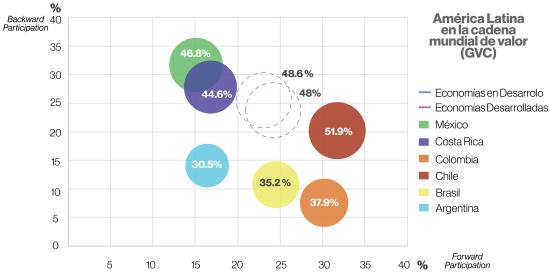

Ampliar la participación de América Latina en la cadena mundial de valor no solo haría más eficiente la operación de las empresas en la región, también promovería el crecimiento. Los países latinoamericanos se encuentran por debajo del promedio mundial de los países en desarrollo, según la Organización Mundial de Comercio, a través del índice de participación en la cadena mundial de valor (GVC).

El GVC es una estimación que se reporta como porcentaje de las exportaciones brutas totales. Utiliza dos componentes que miden la participación de cada país en las cadenas mundiales de valor. La estimación se realiza considerando por un lado el porcentaje de insumos extranjeros que son utilizados en la producción de bienes y servicios que finalmente serán exportados (backward). Adicionalmente se consideran los insumos domésticos utilizados en la producción de bienes y servicios en el extranjero (forward).

Chile encabeza el índice en la región con una participación de 51.9%. Sin embargo, este país se destaca principalmente porque los productos exportados son utilizados como insumos en otros países (31.7%). Por su parte, México ocupa la segunda posición en la región con 46.8%. Sobresale como el principal país en la región que utiliza insumos extranjeros para incorporarlos a bienes y servicios que serán exportados, con 31.7%.

Es indispensable que los países de la región participen activamente en la integración de las cadenas de valor, esto puede representar una oportunidad no sólo para hacer más eficiente las operaciones de las empresas en la región, también para dinamizar el crecimiento del empleo formal en la región. Si bien se reconoce que se requiere de una inversión fuerte en infraestructura y telecomunicaciones, el crecimiento potencial de la región la hace sumamente atractiva para desarrollarse en este sentido.

¿Cómo ha beneficiado el TLCAN a México?

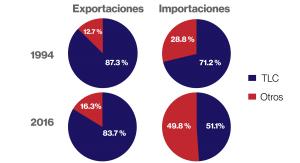

Las renegociaciones del TLC ya están en marcha. Es importante analizar la evolución que se ha dado desde 1994: el crecimiento promedio anual de las exportaciones de México a la región ha sido de 9%, en tanto que el de las importaciones procedentes de EUA y Canadá fue menor, 6.4%. A pesar de este crecimiento, México logró disminuir la proporción de productos que exporta e importa de la región.

Una visión mercantilista, sin considerar el crecimiento en los flujos comerciales, llevaría a limitar las oportunidades de crecimiento de la región. Detrás de estos números se han dado oportunidades de empleo, mayor disponibilidad y calidad de bienes y servicios a menor precio.

Evolución macroeconómica en América Latina

La inflación en México continúa acelerándose: en julio registró un incremento anualizado de 6.44%, acumulando 13 meses consecutivos al alza. No obstante, en su reunión de agosto, Banxico dejó sin cambio la tasa de referencia en 7% , esperando observar un punto de inflexión en los próximos meses. Durante el segundo trimestre del año, la actividad económica registró un crecimiento mejor al esperado, 3% en tasa anualizada, mientras que en el primer trimestre del año había registrado 2.6%. Recientemente, S&P y Fitch ratificaron la calificación BBB+ a la deuda soberana y cambiaron de negativo a estable el panorama de la misma ante la mejor expectativa de los fundamentales macroeconómicos. Tras el inicio de la renegociación del TLCAN y durante los próximos meses resonarán posturas antagónicas por parte de cada país, lo que seguramente generará volatilidad tanto en el mercado de valores como en el de monedas.

El FMI elevó el pronóstico de crecimiento de Brasil de 0.2% a 0.3% para 2017, esperando su salida de la recesión tras dos años. Las cifras macroeconómicas continúan mejorando: la tasa de desempleo sigue a la baja, en junio se redujo a 13%, y la inflación alcanzó 2.71% en julio, la cifra más baja desde febrero de 1999. Gracias a estos buenos resultados, el banco central decidió reducir en 100 puntos base la tasa de referencia para dejarla en 9.25%, acumulando así una reducción total de 500 puntos base desde el inicio del ciclo de relajación a finales del 2016.

La situación económica política y social se deteriora de manera acelerada en Venezuela. La comunidad internacional condena de manera enérgica las elecciones recientes para elegir a la Asamblea Nacional Constituyente, que llevarían a Nicolás Maduro a tomar el poder de manera permanente. La catástrofe económica es innegable: hiperinflación, desempleo y escasez de bienes y servicios básicos. De acuerdo a cifras estimadas por parte del Fondo Monetario Internacional la caída del PIB este año será de 7.4% del PIB, y seguramente la inflación anualizada sobrepasará 700%. El mismo organismo estima que el PIB per cápita ha caído 40% desde 2013. De acuerdo a la cotización del dólar paralelo, la depreciación habría sobrepasado 300% tan solo en lo que va del año. Actualmente un dólar puede ser comprado con 13,000 bolívares, mientras el gobierno mantiene fijo el tipo de cambio en 10.

A pesar de registrar una tasa de crecimiento anualizada de 6.2% durante el primer trimestre, Panamá continúa observando una reducción en el nivel generalizado de precios, habiendo registrado en julio una tasa de inflación anualizada de 0.4%, mientras que en febrero había sido de 1.9%. Entre las principales causas de esta tendencia deflacionista se encuentra la reducción en los precios de los alimentos, que acumulan tres meses de deflación y en junio disminuyeron 0.3%. Panamá continuará luchando por no caer en deflación una vez más.

Una década dorada para Panamá

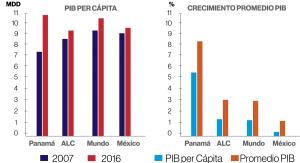

Panamá ha logrado un crecimiento del PIB extraordinario en la región. A pesar de la desaceleración reciente, el país logró crecer a una tasa promedio anual de 8.1% en los últimos 10 años. Esta elevada tasa ha incrementado el PIB per cápita hasta 5.4%, haciendo que los panameños tengan, en promedio, un mayor ingreso disponible.

¿Qué representa este crecimiento? En 2007, el PIB per cápita de Panamá representaba 78% del de México. Diez años más tarde, equivale a 113% del PIB per cápita nacional, que solo creció 0.7% en ese mismo periodo.