Efectos de la renegociación del TLCAN en los distintos estados mexicanos

La apertura comercial de México ha tenido un impacto desigual.

Con la inserción de México en el Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT), en 1986, y la puesta en marcha del Tratado de Libre Comercio de América del Norte (TLCAN), en 1994, el comercio internacional y los flujos de inversión extranjera directa (IED) han aumentado significativamente.

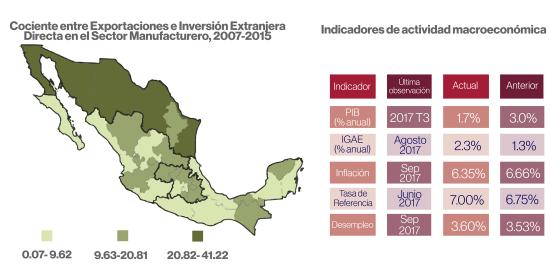

Desde entonces, el país ha promovido estratégicamente el libre comercio mediante la firma de múltiples acuerdos comerciales. En este contexto de transformación estructural, las exportaciones y la IED se han convertido en motores de la economía mexicana, especialmente asociados con el sector manufacturero. Pese a ello, su impulso no ha sido homogéneo entre los estados y regiones del país. Su distribución geográfica es un indicador de la diversidad de las vocaciones productivas existentes entre las regiones de México:

- La región Frontera (BC, Chih, Coah, NL, Son, Tamps) es una economía más orientada al sector externo respecto al resto de las regiones. Su participación de las exportaciones manufactureras como porcentaje del PIB regional es de 62.9%, muy superior a la registrada en las regiones Norte (Ags, BCS, Col, Dgo, Jal, Mich, Nay, SLP, Sin y Zac), de 17.3%, Centro (CDMX, Edomex, Gto, Hgo, Mor, Pue, Qro y Tlax), de 11.7%, y Sur (Camp, Chis, Gro, Oax, QR, Tab, Ver y Yuc), de 3.4%.

- Asimismo, la mayor atracción de flujos de IED como porcentaje del PIB se registra también en la región Frontera (2.1%), seguida de nuevo por las regiones Norte (1.4%), Centro (1.2%) y Sur (0.4%). De esta forma, las regiones relativamente más vinculadas al sector externo tienden a presentar mayores niveles de exportaciones a IED, al estar más cerca de la frontera con Estados Unidos.

- Un volumen sustancial de la producción asociada a la IED manufacturera tiene una orientación exportadora, la proporción de exportaciones a IED es significativamente mayor para la región Frontera con respecto al observado en las regiones Norte, Centro ySur, en ese orden. Este patrón de heterogeneidad regional se mantiene bajo distintos indicadores (Ver mapa).

En meses recientes, la incertidumbre vinculada al resultado de la renegociación del TLCAN ha puesto de manifiesto la preocupación por lo que sucederá con la industria manufacturera. Si bien aún es muy pronto para sugerir que el resultado de la renegociación será bueno o malo para México, el presente análisis sugiere que el impacto de la renegociación será diferente para los distintos estados de la república.

Estructura productiva de los estados mexicanos

La apertura comercial de México ha tenido un impacto desigual en las distintas regiones. Más allá de su localización geográfica, otros factores han ayudado a configurar la estructura productiva de los estados, como la disponibilidad de mano de obra calificada, el clima de negocios y la facilidad para exportar. Los estados de la frontera han visto crecer más su vocación exportadora: producen 23% del PIB nacional, reciben 29% del total de inversión extranjera directa (IED) y realizan 56% de las exportaciones totales.

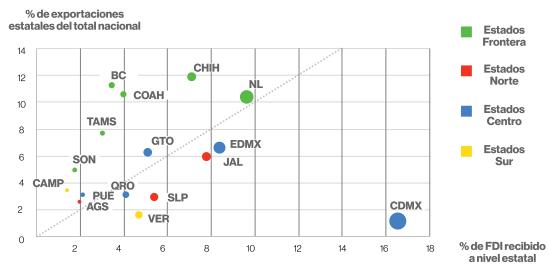

La figura muestra la proporción aportada y recibida con respecto al total nacional por cada estado en relación a exportaciones e inversión extranjera respectivamente; en verde se observan los estados fronterizos. En su mayoría, se encuentran por encima de la línea diagonal (de 45 grados) que señala los estados cuya contribución porcentual a las exportaciones es mayor que la recepción porcentual de IED. El tamaño de la burbuja señala la aportación al PIB nacional.

Nótese la posición de la Ciudad de México, cuya aportación a PIB es significativa, así como la recepción de inversión. Sin embargo, la aportación a las exportaciones es marginal, lo que indica que la inversión busca el atractivo mercado doméstico más que una plataforma de exportación.

La reconfiguración del comercio que se verá en los próximos años, con o sin tratado de libre comercio, dependerá de esta estructura. No obstante, también será importante aprovechar la experiencia existente, las cadenas productivas en funcionamiento, la mano de obra ya calificada, así como la experiencia de exportación de cada región.

Sin duda, profundizar en este entendimiento por sector productivo ayudará a generar estrategias para aprovechar al máximo los recursos de cada estado.

Fuente: INEGI. Los estados con porcentajes menores a dos fueron omitidos para efectos de interpretación.

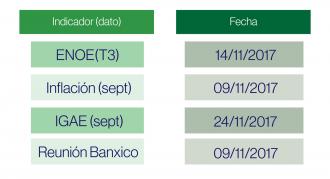

Calendario económico

Indicadores relevantes

Crecimiento récord de la industria automotriz

La industria automotriz continúa siendo un motor de crecimiento para México, con un crecimiento de la producción anualizado de 9.8% en septiembre y las exportaciones alcanzaron una cifra récord: crecieron 11.5% con respecto el mismo período del año anterior.

Se espera que el crecimiento en las exportaciones continúe, superando este año los 3.6 millones de unidades ensambladas en 2016. Esto se debe principalmente al efecto que los huracanes Harvey, Irma y María han tenido en el parque vehicular de EUA, principal destino de las exportaciones mexicanas.

Exportaciones de vehículos. Fuente: Amia, INEGI.

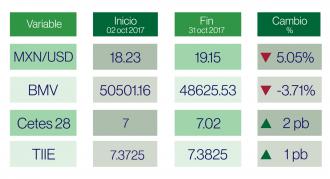

Mercados mexicanos cierran a la baja

Fuente: Elaboración propia con datos de Reuters. Hasta 31 de oct.

Los mercados en México retroceden durante el mes de octubre. El peso mexicano perdió 4.9% de su valor en octubre, alcanzando 19.15 pesos por dólar en su cotización spot al cierre de octubre, mientras que la bolsa de valores retrocedió más de 5% en el mismo mes.

Estas caídas se deben, por un lado, a la fortaleza del dólar y el nerviosismo generado en la última ronda de negociación que puso en evidencia que las diferencias con el equipo de negociación de EUA son fuertes y en temas clave.