¿Cómo afecta el entorno macroeconómico a las empresas que cotizan en la Bolsa Mexicana de Valores?

Un análisis de pequeñas, medianas y grandes empresas por niveles de capitalización

En junio de 2017, la Bolsa Mexicana de Valores y el S&P Dow Jones publicaron varios índices de mercado con una composición diferenciada por alta (large-cap), media (mid-cap) y baja capitalización (small-cap), capturando de forma separada el valor de capitalización de las empresas que cotizan en el mercado de valores mexicano.

El argumento que motivó la publicación de estos índices diferenciados es que las variables macroeconómicas pueden tener efectos distintos dependiendo del tamaño de la valoración de cada empresa – ya sean pequeñas, medianas o grandes empresas –; esto debido a las diferentes estrategias de cobertura que pueden adoptar dichas empresas.

Tomando como guía estudios similares que analizan el efecto de diferentes variables macroeconómicas en diversos países, nuestra investigación se propuso analizar el impacto de las variables macroeconómicas en las empresas que cotizan en la Bolsa Mexicana de Valores desde 2006 a 2021, tomando en cuenta el periodo de Covid-19.

Para nuestro estudio empleamos observaciones diarias de los siguientes indicadores:

Los retornos de índices S&P/BMV de alta, capitalización mediana y baja capitalización

Tipo de cambio (pesos mexicanos por dólar estadounidense (MXNUSD)

Una variable de prima de riesgo de México, que es la diferencia entre letras bonos del tesoro a 3 meses del gobierno mexicano y estadounidense

El precio del petróleo crudo West Texas Intermediate (WTI)

El índice de Volatilidad (VIX)

Una variable ficticia para capturar el efecto de la recesión económica de 2008-2009 en cada uno de esos índices de capitalización empresarial

El periodo analizado abarca desde el 24 de octubre de 2006 hasta el 16 de febrero de 2021, y se estima para periodos que incluyen y excluyen la pandemia de Covid-19. No se pueden obtener estimaciones solo para el periodo Covid-19 porque el número de observaciones durante dicho lapso no es lo suficientemente grande como para obtener resultados sólidos y estadísticamente válidos. Todas las variables se extrajeron de Refinitiv, excluyendo el tipo de cambio que se obtuvo del sitio web del Banco de México.

Midiendo las variables macro

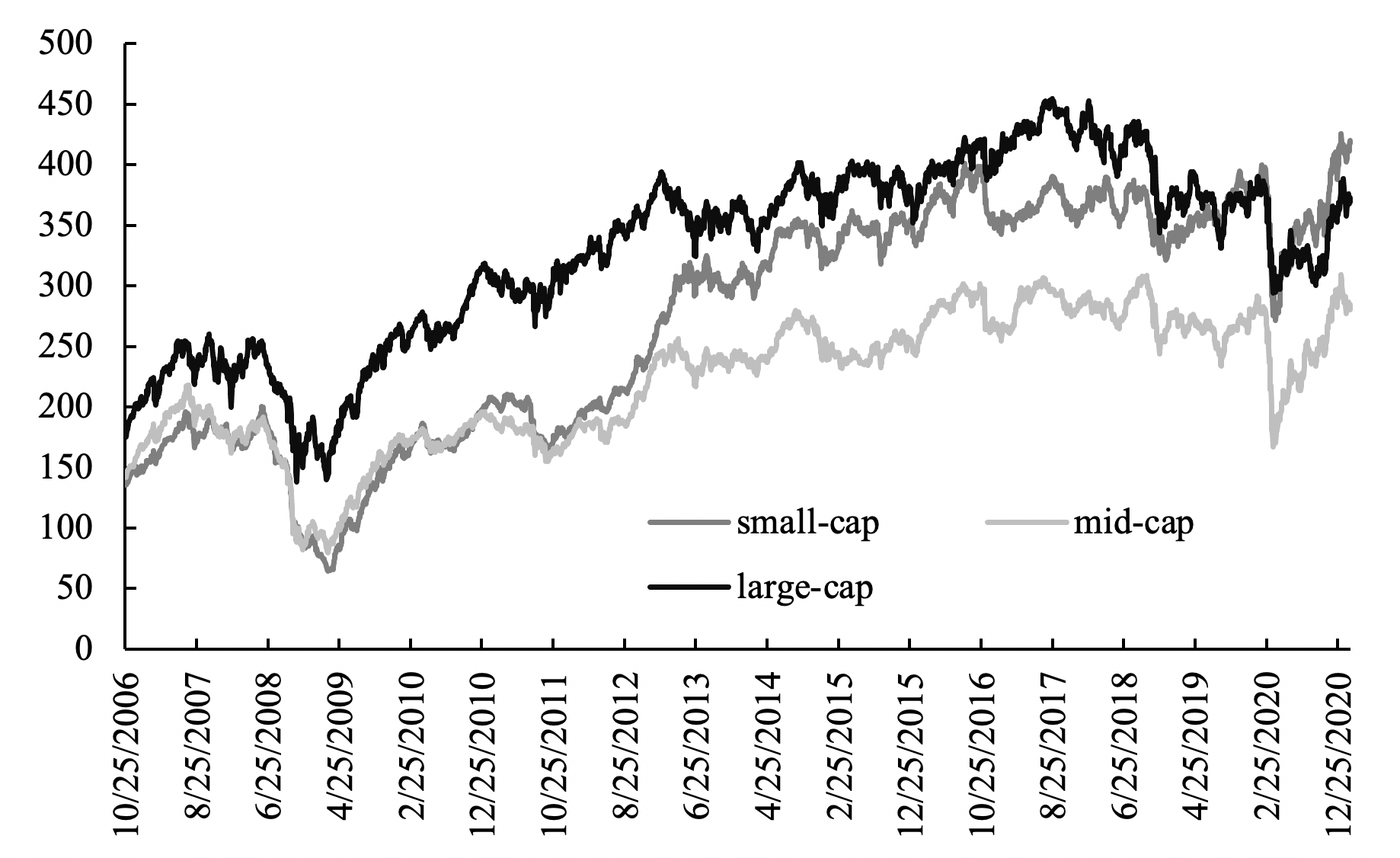

Figura 1: Índice S&P / IPC de baja, mediana y alta capitalización. De octubre de 2006 a febrero de 2021

Fuente: Elaboración propia a partir de información extraída de Refinitiv. Los índices se ajustaron estacionalmente utilizando la metodología STL. El término “sa” significa desestacionalizado.

Los retornos de índices S&P/BMV: Como se observa en la Figura 1, los tres índices disminuyeron durante la crisis financiera de 2008-2009. El índice de baja capitalización tiene la tasa de crecimiento anual compuesta más alta entre los tres índices anualizados en este estudio, alcanzando un 6.5% en agosto de 2020, en comparación con el 4% y el 3.7% obtenido para la alta y mediana capitalización, respectivamente. Estos resultados muestran también la resistencia de la baja capitalización durante el último choque bursátil a raíz del brote pandémico mundial de Covid-19 y las medidas de restricción impuestas a la economía para contenerlo.

Tipo de cambio: Durante el periodo analizado, el dólar tuvo un valor mínimo de 9.9 MXN por dólar estadounidense en agosto de 2008; mientras que el valor máximo fue de 25.3 MXN por dólar estadounidense en marzo de 2020, lo que indica una depreciación del peso mexicano de 157% frente al dólar estadounidense durante dicho peiríodo.

Prima de riesgo: Es una tasa que compensa a los inversionistas para que decidan invertir en México en lugar de Estados Unidos. El valor medio es de 4.52 puntos porcentuales, mientras que el valor máximo es de 8.2 y el mínimo es de 1,8 puntos porcentuales. La diferencia en dichos valores podría indicar fácilmente la alta volatilidad que podría existir en la economía mexicana en comparación con la economía estadounidense.

Precio del crudo WTI: El West Texas Intermediate (WTI) alcanzó un valor mínimo de $8.9 dólares por barril en abril de 2020 y un valor máximo de $145 dólares en marzo de 2008, lo que representa un cambio de valor del 1,531%. Es importante mencionar que el precio más bajo del petróleo se debió al corte repentino en la demanda de petróleo y sus derivados, a causa de la pandemia de Covid-19.

Índice de Volatilidad (VIX): El Chicago Board Options Exchange Market Volatility Index (VIX) representa una medida de la volatilidad esperada a 30 días en el mercado de valores de Estados Unidos. A nivel mundial, el índice VIX es una de las medidas de volatilidad más reconocidas. El valor mínimo se produjo en marzo de 2017 cuando el VIX era de 9.14, mientras que el valor máximo es en noviembre de 2008 cuando alcanzó 80.9, a poco de la caída del mercado que se produjo en septiembre de 2008.

Variable ficticia: En el modelo empírico la variable dependiente es el rendimiento sobre todo el IPC (Índice de Precios y Cotizaciones) de la Bolsa Mexicana de Valores para todo el período analizado en este estudio (octubre de 2006 a febrero de 2021) y para el período excluyendo la era Covid-19, que comenzó el 11 de marzo de 2020, cuando la Organización Mundial de la Salud declaró la pandemia.

Principales resultados

Los resultados del estudio muestran que los coeficientes son estadísticamente significativos y de signo similar cuando se incluye o se excluye el periodo Covid-19 del análisis.

El rezago en la estimación de la BMV (valor del día anterior) es positivo y estadísticamente significativo, lo que indica que el índice de precios de las acciones tiene una dependencia importante de sus valores anteriores.

En cuanto a la variable tipo de cambio, es importante mencionar que un aumento en el tipo de cambio significa una depreciación del peso mexicano frente al dólar estadounidense. Los resultados muestran un efecto negativo y estadísticamente significativo del tipo de cambio en cada uno de los índices bursátiles mexicanos, lo que indica que una depreciación del peso mexicano genera un efecto negativo en las pequeñas, medianas y grandes empresas que cotizan en la Bolsa Mexicana de Valores.

Las estimaciones sobre la variable de precio WTI indican un efecto positivo en el índice bursátil mexicano en todos los índices, tanto para todo el período analizado, como para el período excluido el período Covid-19.

El índice VIX se utiliza para modelar la variabilidad del mercado de valores mexicano. Las estimaciones reportan un valor positivo y estadísticamente significativo en todos los modelos econométricos implementados en el estudio y son significativos al 1% de nivel de significancia. Esto indica que el índice VIX es una buena variable para explicar una parte importante de la variabilidad total diaria en el mercado de valores mexicano. Estos resultados podrían explicarse por la apertura de la Bolsa Mexicana de Valores a inversionistas extranjeros como lo explica López Herrera et al. (2015) y son confirmados por Fonseca-Ramírez et al. (2019).

En el caso de la variable prima de riesgo, los resultados son negativos y estadísticamente significativos en los diferentes índices bursátiles. Dichos resultados indican que cuando la economía mexicana se vuelve más inestable en comparación con la economía estadounidense, la prima para retener inversiones en México aumenta, pero los índices bursátiles disminuyen de todos modos.

Por último, los resultados de la variable dicótoma que captura el impacto de la crisis económica de EE. UU. 2008-2009 indican un efecto negativo y estadísticamente significativo en los índices de mediana y pequeña capitalización, pero no un efecto estadístico en el índice de alta capitalización. Dichos resultados podrían indicar que la economía estadounidense de 2008-2009 tuvo un efecto negativo más fuerte en las empresas de valor de capitalización pequeña y mediana que en las empresas grandes.

Conclusiones

Los resultados obtenidos indican que los precios del petróleo, el tipo de cambio y el valor de la prima de riesgo están teniendo efectos estadísticamente significativos similares en el índice bursátil mexicano sin importar el valor del tamaño de la empresa. Además, la recesión económica de 2008-2009 tuvo un efecto más fuerte en las pequeñas y medianas empresas, pero no en las grandes y, por último, el índice VIX es un buen predictor para explicar la varianza total en el índice bursátil mexicano.

Una posible razón por la que las estimaciones que se encuentran en este artículos son similares en todos los índices de valor de la empresa probablemente se deba a la metodología utilizada por Standard & Poors para construir dichos índices. Es difícil construir índices robustos cuando el número de empresas disponibles en el mercado de valores mexicano es limitado y estos son los únicos índices formales disponibles sobre el mercado de valores mexicano con respecto al tamaño del valor de la empresa disponibles hasta el día de hoy.

Autores

René Cabral

Director del Departamento de Finanzas y Economía de EGADE Business

Eduardo Saucedo

Profesor de Economía y Finanzas de EGADE Business School

Referencias

- Drimbetas, E., Sariannidis, N., Giannarakis, G., & Litinas, N. (2010). The Effects of Macroeconomic Factor on the Sustainability, Large-Cap and Mid-Cap Dow Jones Indexes. International Journal of Business Policy and Economics, 3, 21-36.

- Fonseca-Ramírez, A., Santillán-Salgado, R. J., & López-Herrera, F. (2019). Incidencia de las fluctuaciones del índice VIX en la volatilidad de los mercados bursátiles latinoamericanos/VIX Index Spillover on Latin American Stock Markets Volatility. Estocástica: Finanzas y Riesgo, 9(1), 97-123.

- Gevorkyan, A., & Semmler, W. (2016). Oil price, overleveraging and shakeout in the shale energy sector—Game changers in the oil industry. Economic Modelling, 54, 244-259.

- López Herrera, F., Santillán Salgado, R. J., & Cruz Ake, S. (2015). Volatility dependence structure between the Mexican stock exchange and the world capital market. Investigación económica, 74(293), 69-97.

- Peng, C., Zhu, H., Jia, X., & You, W. (2017). Stock price synchronicity to oil shocks across quantiles: Evidence from Chinese oil firms. Economic Modelling, 61, 248-259.

- Salisu, A. A., Swaray, R., & Oloko, T. (2017). U.S. stocks in the presence of oil price risk: Large cap vs. Small cap. Economics and Business Letters, 6(4), 116-124.